ถ้าปี 2024 คือการรอจังหวะ ปี 2025 คือการปรับฐานราคาครั้งใหญ่

ตลอดทั้งปี ตลาดมีการสลับสับเปลี่ยนธีมกันไปมาทั้งในแง่ของ :

หุ้นเติบโต (Growth) ชะลอตัวลงพักหนึ่ง ก่อนจะกลับมาแรงอีกครั้ง

สินทรัพย์ปลอดภัยกลับมาเป็นที่ต้องการ

ความผันผวนยังคงสูงลิ่วในทุกสินทรัพย์

ปี 2025 ไม่ได้มีเทรนด์เดียวที่ชัดเจน แต่มีทั้งผู้ชนะที่โดดเด่น หุ้นที่ร่วงแรง และการเปลี่ยนผู้นำตลาดที่เกิดขึ้นอย่างรวดเร็ว3 อันดับหุ้นที่ทำกำไรสูงสุดในปี 2025

Top 3 หุ้นเด่น ประจำปี 2025

แม้ว่ากลุ่มผู้นำในตลาดจะหมุนเวียนไปมาตลอดปี แต่มี 3 หุ้นที่ดึงดูดความสนใจได้อย่างต่อเนื่องและทำผลงานได้ดีกว่าตลาดโดยรวม

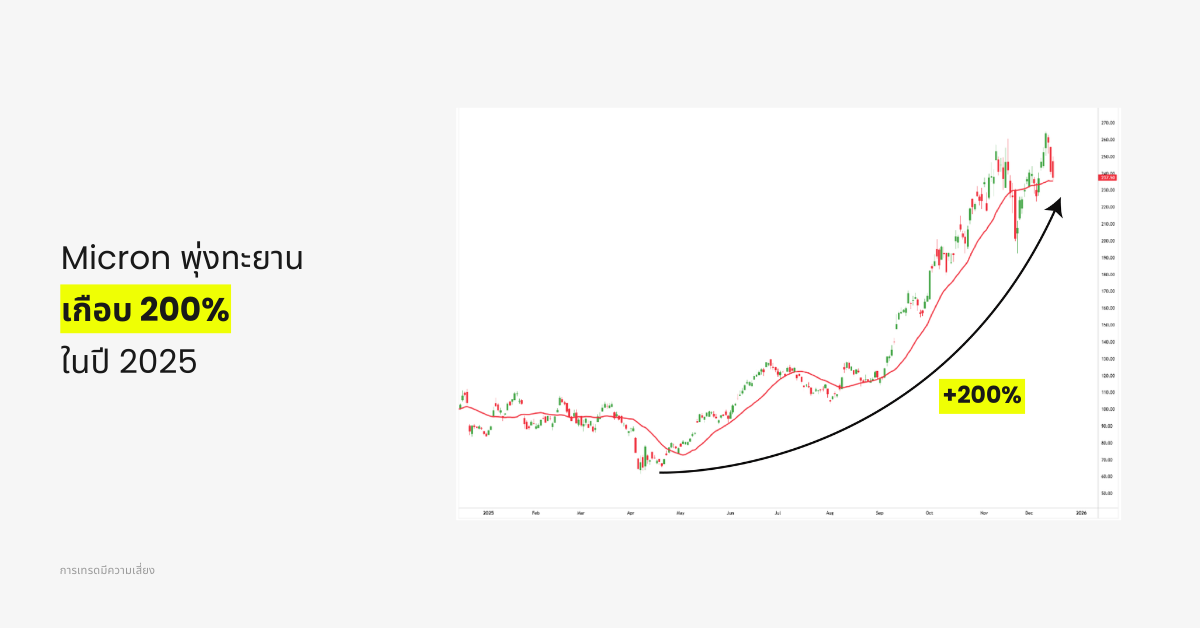

Micron Technology (MU)

Micron (MU) พุ่งขึ้นราว 200% จากจุดต่ำสุดในปี 2025 ถือเป็นหนึ่งในหุ้นที่ทำผลงานได้ดีที่สุดในปีนั้น

Micron ได้รับแรงหนุนหลักจากความเชื่อมั่นครั้งใหม่ในวงจรเซมิคอนดักเตอร์ ทั้งราคาหน่วยความจำที่นิ่งขึ้น ความต้องการที่เกี่ยวข้องกับ AI ที่ทำให้มองเห็นอนาคตได้ชัดเจนขึ้น และความคาดหวังเกี่ยวกับการลงทุนรอบใหม่ (capex) ช่วยเปลี่ยนมุมมองนักลงทุน ผลงานของ MU สะท้อนธีมใหญ่ในปี 2025 คือ ความแข็งแกร่งแบบเลือกสรรในกลุ่มเซมิคอนดักเตอร์ ไม่ใช่การเหมาซื้อทั้งกลุ่ม

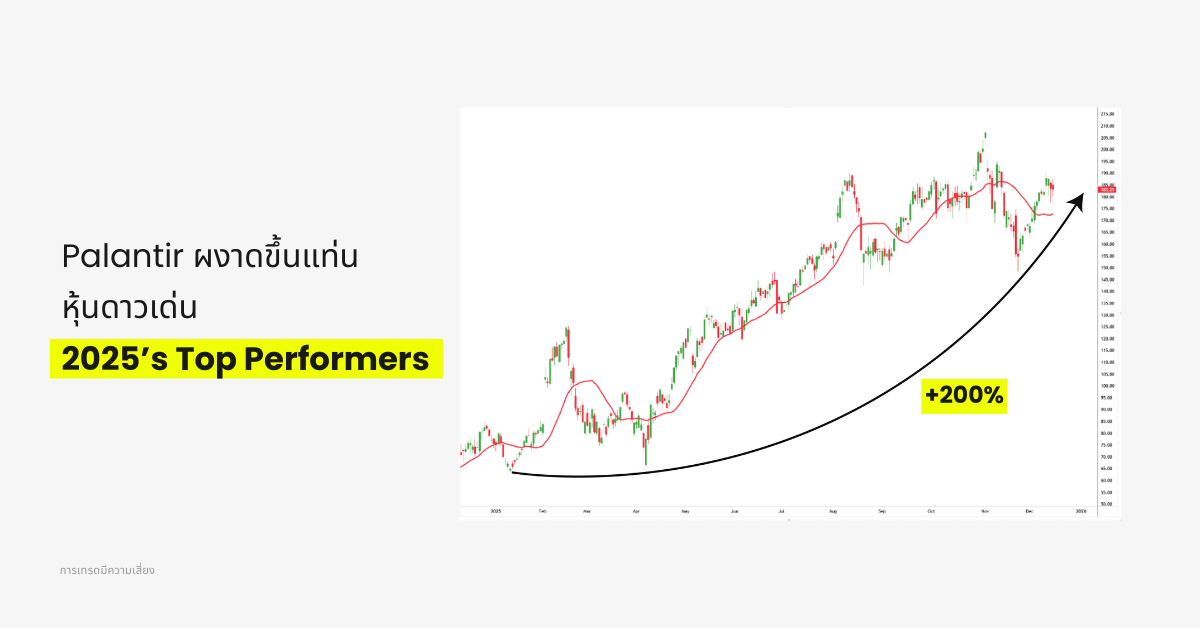

Palantir Technologies (PLTR)

Palantir Technologies (PLTR) ทะยานขึ้นกว่า 200% จากจุดต่ำสุดในปี 2025 คล้ายกับ MU

Palantir ยังคงเป็นหนึ่งในหุ้นที่มีคนพูดถึงมากที่สุดแห่งปี การมุ่งเน้นที่สัญญาภาครัฐ ซอฟต์แวร์องค์กร และการวิเคราะห์ที่ขับเคลื่อนด้วย AI ทำให้มันยังอยู่ในความสนใจแม้ในช่วงที่หุ้นเทคโนโลยีโดยรวมมีการปรับฐาน ความแข็งแกร่งของ PLTR ตอกย้ำว่า โมเดลรายได้ประจำและกรณีการใช้งานที่ชัดเจน คือสิ่งที่ตลาดให้รางวัลเมื่อนักลงทุนเลือกสรรมากขึ้น

Advanced Micro Devices (AMD)

AMD ได้เปรียบจากการวางตำแหน่งในตลาดศูนย์ข้อมูล (Data Centers) อีกทั้งยังมี AI และคอมพิวเตอร์ประสิทธิภาพสูง แม้ว่าการแข่งขันในตลาดชิปจะดุเดือด แต่ AMD ก็สามารถรักษาความเกี่ยวข้องในกระแส AI ได้ และหลีกเลี่ยงการแกว่งตัวของความเชื่อมั่นอย่างรุนแรงที่เห็นในหุ้นเก็งกำไรอื่นๆ3 อันดับหุ้นที่ขาดทุนสูงสุดในปี 2025 (The Losers)

Top 3 หุ้นร่วง ประจำปี 2025

ไม่ใช่ทุกหุ้นเด่นจะผ่านปี 2025 ไปได้อย่างราบรื่น หลายบริษัทประสบปัญหาเนื่องจากความคาดหวังในการเติบโตถูกตั้งค่าใหม่และการแข่งขันที่เพิ่มขึ้น

Lululemon Athletica (LULU)

Lululemon เผชิญแรงกดดันจากความต้องการของผู้บริโภคที่ชะลอตัว และการแข่งขันที่สูงขึ้นในตลาดเสื้อผ้าพรีเมียม อัตรากำไรถูกจับตาอย่างหนักเมื่อการใช้จ่ายที่ไม่จำเป็นลดลง ส่งผลให้ผลงานต่ำกว่ามาตรฐานของหุ้นกลุ่มผู้บริโภคโดยรวม

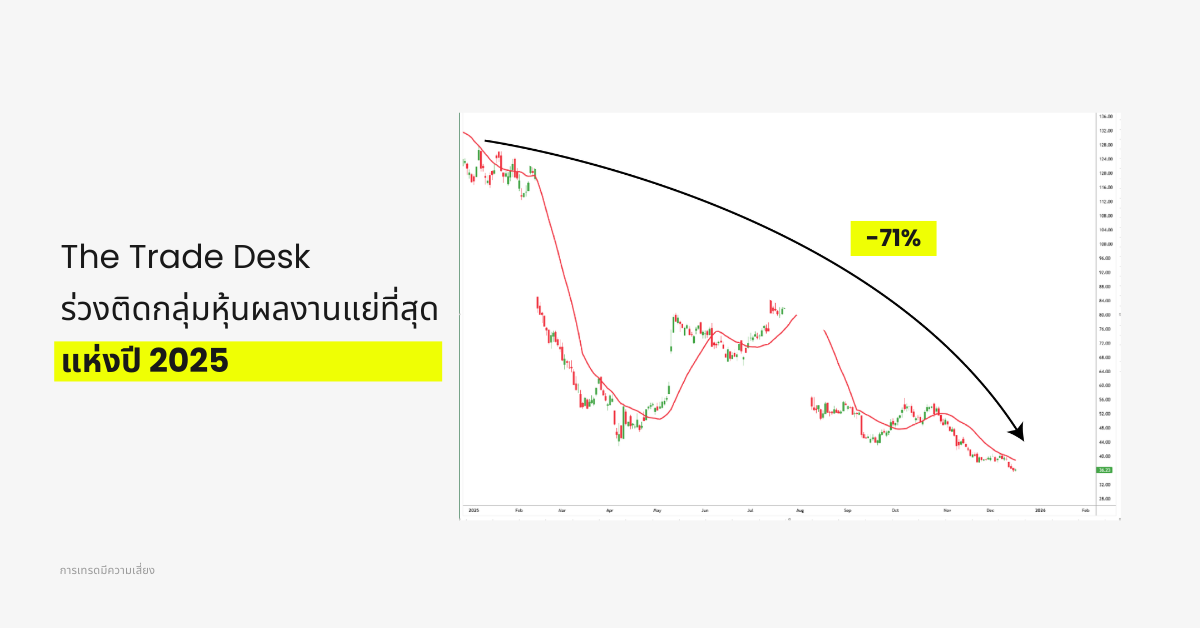

The Trade Desk (TTD)

The Trade Desk เป็นหนึ่งในหุ้นเทคโนโลยีขนาดใหญ่ที่ร่วงลงอย่างน่าสังเกต ความกังวลเกี่ยวกับความต้องการโฆษณา การแข่งขันที่เพิ่มขึ้น และโมเมนตัมการเติบโตที่ช้าลงถ่วงความเชื่อมั่น ผลงานของหุ้นสะท้อนให้เห็นว่าตลาด ไม่ให้อภัย ต่อสัญญาณของการชะลอตัวในหุ้นที่มีมูลค่าสูง

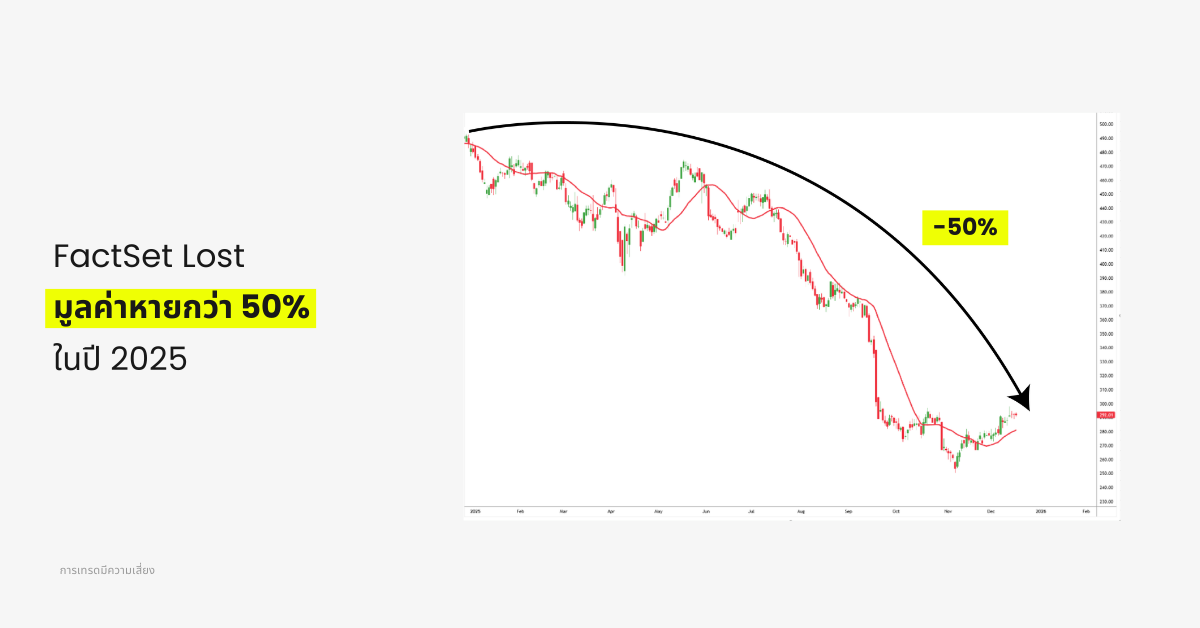

FactSet Research Systems (FDS)

FactSet ประสบปัญหาเนื่องจากนักลงทุนประเมินแนวโน้มระยะยาวสำหรับผู้ให้บริการข้อมูลและการวิเคราะห์ทางการเงินแบบดั้งเดิมอีกครั้ง การเติบโตของเครื่องมือที่ขับเคลื่อนด้วย AI และความต้องการของลูกค้าที่เปลี่ยนไปทำให้เกิดคำถามเกี่ยวกับความยั่งยืนของการเติบโต ผลักดันให้หุ้นปรับตัวลงตลอดทั้งปี

ทองคำและเงิน: ปีแห่งประวัติศาสตร์สำหรับโลหะมีค่า

โลหะมีค่าคือผู้ชนะที่ชัดเจนที่สุดกลุ่มหนึ่งในปี 2025 ทั้งทองคำและเงินซื้อขายที่ระดับสูงสุดใหม่ตลอดกาล ได้รับแรงหนุนจากการผสมผสานที่ลงตัวของปัจจัยทางเทคนิคและปัจจัยมหภาค

ในทางเทคนิค ทั้งทองคำและเงินเสร็จสิ้นรูปแบบถ้วยกาแฟระยะยาว ซึ่งเป็นรูปแบบที่ใช้เวลาพัฒนามาหลายสิบปี การทะลุแนวต้านเหล่านี้ดึงดูดความสนใจจากนักลงทุนที่มองโครงสร้างระยะยาวมากกว่าแค่การไล่ตามโมเมนตัมระยะสั้น

นอกจากนี้ ปัจจัยมหภาคก็มีบทบาทสำคัญ:

- ความคาดหวังในการ ลดอัตราดอกเบี้ย ลดต้นทุนค่าเสียโอกาสในการถือครองโลหะมีค่า

- ความเสี่ยงทางภูมิรัฐศาสตร์ ยังคงอยู่ในระดับสูงในหลายภูมิภาค

- ความกังวลเรื่อง De-dollarization (การลดการพึ่งพาดอลลาร์) ยังคงขับเคลื่อนความต้องการสินทรัพย์ที่อยู่นอกระบบการเงินดั้งเดิม

- นักลงทุนต้องการป้องกันความเสี่ยงจากการด้อยค่าของสกุลเงินในระยะยาวและการกัดเซาะของอำนาจการซื้อ

บทบาทคู่ของเงินในฐานะโลหะอุตสาหกรรมและโลหะทางการเงินทำให้มีความผันผวนสูงกว่า ขณะที่ทองคำยังคงเป็น

สินทรัพย์ปลอดภัยหลักค่าเงินดอลลาร์สหรัฐ (DXY): ปีที่อ่อนแอสำหรับสกุลเงินสำรองของโลก

ดัชนีค่าเงินดอลลาร์สหรัฐ (DXY) ร่วงลงมากกว่า 10% จากต้นปี สะท้อนถึงการเปลี่ยนแปลงของกระแสเงินทุนทั่วโลกและความคาดหวังเกี่ยวกับนโยบายการเงินของสหรัฐฯ

การเคลื่อนไหวนี้ไม่ได้มาจากเหตุการณ์เดียว แต่เป็นผลมาจากแรงกดดันพื้นฐานที่ซ้อนทับกัน

ความคาดหวังอัตราดอกเบี้ยที่ลดลงกดดันดอลลาร์

เมื่อตลาดเข้าสู่ช่วงท้ายของวงจรดอกเบี้ย ความคาดหวังในการลดอัตราดอกเบี้ยในอนาคตก็เพิ่มขึ้น ผลตอบแทนที่คาดว่าจะต่ำลงมักจะลดความน่าสนใจในการถือครองดอลลาร์ โดยเฉพาะอย่างยิ่งเมื่อภูมิภาคอื่นเริ่มมีเสถียรภาพหรือเสนอผลตอบแทนที่จูงใจ

แม้ก่อนที่การลดดอกเบี้ยจะเกิดขึ้นจริง ทิศทางของนโยบายมักมีความสำคัญมากกว่าช่วงเวลา และในปี 2025 การเปลี่ยนแปลงทิศทางนั้นเป็นไปในทางลบต่อดอลลาร์การขายพันธบัตรกระทรวงการคลังโดยต่างชาติเพิ่มแรงกดดัน

แรงกดดันเพิ่มขึ้นจากการเทขายพันธบัตรสหรัฐฯ ของต่างชาติ

อีกปัจจัยคือการขายพันธบัตรกระทรวงการคลังสหรัฐฯ อย่างต่อเนื่องโดยต่างชาติ โดยเฉพาะจากจีน แม้ว่ากระบวนการนี้จะค่อยเป็นค่อยไป แต่ก็ยังคงเป็นแรงกดดันเบื้องหลังต่อดอลลาร์ตลอดปี

การลดการพึ่งพาหนี้สหรัฐฯ บ่งชี้ถึงความพยายามในวงกว้างของบางประเทศในการกระจายเงินทุนสำรอง ซึ่งส่งผลต่ออุปสงค์ระยะยาวของดอลลาร์การสะสมทองคำและความกังวลเรื่องการลดการพึ่งพาดอลลาร์

การสะสมทองคำ และความกังวลเรื่องการลดพึ่งพาดอลลาร์

ขณะเดียวกัน ธนาคารกลางทั่วโลกยังคง เพิ่มการซื้อทองคำ เสริมสร้างแนวโน้มการเปลี่ยนจากการพึ่งพาสกุลเงินกระดาษเพียงอย่างเดียว สิ่งนี้สอดคล้องกับการพูดคุยที่เพิ่มขึ้นเกี่ยวกับ De-dollarization โดยเฉพาะในกลุ่มตลาดเกิดใหม่ที่มองหาทางเลือกอื่นแทนระบบการเงินที่มีสหรัฐฯ เป็นศูนย์กลาง

ความแข็งแกร่งของทองคำและความอ่อนแอของดอลลาร์สะท้อนให้เห็นถึงการเปลี่ยนแปลงสองด้านของเรื่องเดียวกัน

นัยสำคัญต่อสถานการณ์ในอนาคต

หากการลดอัตราดอกเบี้ยดำเนินต่อไปในปี 2026 ดอลลาร์อาจยังคงอ่อนไหวต่อแรงกดดันขาลง แต่ถึงกระนั้น USD ก็ยังคงได้เปรียบจากสภาพคล่องที่สูง การใช้งานในการค้าโลก และสถานะเงินสำรอง

ปี 2025 ไม่ได้เป็นเรื่องของการล่มสลาย แต่เป็นการปรับสมดุล ที่ดอลลาร์เผชิญกับการแข่งขันที่แข็งแกร่งขึ้นจากสินทรัพย์ที่จับต้องได้และกลยุทธ์เงินสำรองทางเลือก

แนวโน้มเศรษฐกิจมหภาคปี 2026

ตลาดได้ผ่านจุดสูงสุดของการขึ้นดอกเบี้ยและกำลังเข้าสู่ช่วงท้ายของวงจรดอกเบี้ย แม้ว่าการลดอัตราดอกเบี้ยจะไม่ได้เกิดขึ้นในทันที แต่ความคาดหวังเกี่ยวกับการผ่อนคลายนโยบายในอนาคตได้กำหนดราคาสินทรัพย์ตลอดปี

- เมื่อสิ้นปี นักลงทุนไม่ได้มุ่งเน้นที่ว่าการลดดอกเบี้ยจะเกิดขึ้นหรือไม่ แต่สนใจ:

- ช่วงเวลา

- ความเร็ว

- ความแข็งแกร่งของเศรษฐกิจ เมื่อนโยบายเริ่มผ่อนคลาย

เมื่อมองไปข้างหน้าถึงปี 2026 ความสนใจน่าจะยังคงอยู่ที่

- การสื่อสารของธนาคารกลาง

- แนวโน้มเงินเฟ้อ

- ความยั่งยืนของการเติบโต

- สภาพคล่องของตลาด

ตลาดดูเหมือนจะเข้าสู่ช่วงวัดประสิทธิภาพ (Measured Recalibration) โดยที่ข้อมูลเศรษฐกิจและคำแนะนำด้านนโยบายมีความสำคัญมากกว่าเรื่องเล่าหรืออารมณ์ความรู้สึกที่รุนแรง

สำหรับรายละเอียดเชิงลึกของธีมเหล่านี้และสิ่งที่ตลาดอาจกำลังจับตาดูต่อไป โปรดอ่านบทความฉบับเต็มของเราในสัปดาห์หน้า

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว