การแข่งขันในตลาด AI ยิ่งร้อนแรงขึ้นอีกครั้ง

หลังจาก OpenAI ประกาศความร่วมมือครั้งใหม่กับผู้ผลิตชิปยักษ์ใหญ่ ราคาหุ้นของ AMD พุ่งแตะระดับสูงสุดในรอบใหม่ ทำให้นักลงทุนเริ่มตั้งคำถามว่า AMD กำลังไล่ทัน Nvidia (NVDA) ในศึกชิป AI มูลค่าหลายล้านล้านดอลลาร์แล้วหรือไม่

คำถามสำคัญคือ นี่เป็นเพียงการฟื้นตัวระยะสั้น หรือเป็นสัญญาณของการเปลี่ยนแปลงครั้งใหญ่ในอำนาจการแข่งขันของตลาดฮาร์ดแวร์ AI กันแน่

ข้อได้เปรียบลับของ AMD: กลยุทธ์โครงสร้างพื้นฐาน AI

เมื่อพูดถึง AMD หลายคนอาจนึกถึง CPU และชิปกราฟิกสำหรับเล่นเกม แต่แผนต่อไปของ AMD ก้าวไกลกว่านั้น บริษัทกำลังวางตำแหน่งตัวเองให้เป็นหัวใจสำคัญของ โครงสร้างพื้นฐาน AI ครอบคลุมตั้งแต่ชั้นวางเซิร์ฟเวอร์ ชิป ไปจนถึงระบบที่ขับเคลื่อนศูนย์ข้อมูลซึ่งรองรับโมเดลอย่าง ChatGPT

จุดศูนย์กลางของกลยุทธ์นี้คือ AMD Helios Platform ระบบ AI ขนาดใหญ่ระดับแร็กที่ออกแบบมาเพื่อแข่งขันโดยตรงกับซูเปอร์คอมพิวเตอร์ของ Nvidia โดย Helios ผสานรวม ชิป AI ของ AMD ส่วนประกอบเครือข่าย และหน่วยความจำทั้งหมดไว้ในแพ็กเกจเดียว

สิ่งนี้สำคัญอย่างไร เพราะการแข่งขันในยุค AI ไม่ได้อยู่แค่ในตลาด GPU อีกต่อไป แต่คือการแข่งขันของผู้ที่สามารถส่งมอบระบบครบวงจรได้เร็วกว่าและมีประสิทธิภาพมากกว่า

ข้อตกลงกับ OpenAI จะเป็นจุดเปลี่ยนของ AMD หรือไม่

เมื่อต้นเดือนตุลาคม มีรายงานว่า AMD ทำข้อตกลงใหม่กับ OpenAI ซึ่งอาจกลายเป็นจุดเปลี่ยนสำคัญของแผนพัฒนา AI ของบริษัท

OpenAI ผู้อยู่เบื้องหลัง ChatGPT กำลังขยายเครือข่ายซัพพลายเออร์เพื่อลดการพึ่งพา Nvidia และเพิ่มความมั่นคงด้านอุปทานและต้นทุนให้ดียิ่งขึ้น

สำหรับ AMD นี่คือโอกาสครั้งใหญ่ การที่ชิปของบริษัทถูกนำไปใช้ในโครงสร้างพื้นฐานของ OpenAI แสดงถึงความเชื่อมั่นที่เพิ่มขึ้นในโซลูชัน AI Data Center ของ AMD และนักลงทุนก็สังเกตเห็นแล้วเช่นกัน

มูลค่าตลาด AI เพิ่มขึ้นกว่า 630 พันล้านดอลลาร์ในชั่วข้ามคืน

หลังจาก OpenAI ประกาศความร่วมมือกับ Broadcom, Oracle, Nvidia และ AMD มูลค่ารวมของตลาดหุ้นในกลุ่ม AI เพิ่มขึ้นกว่า 630 พันล้านดอลลาร์สหรัฐ ภายในวันเดียว สะท้อนให้เห็นถึงพลังของเทรนด์ AI ที่ยังคงร้อนแรงทั่วโลก

ในบรรดาหุ้นทั้งหมด AMD กลายเป็นดาวเด่น โดยราคาพุ่งขึ้นเกือบ 50% ภายในไม่กี่สัปดาห์ ความตื่นเต้นนี้ไม่ได้มาจากกระแสเพียงอย่างเดียว แต่เกิดจาก “ศักยภาพที่แท้จริง” ของบริษัท

หาก OpenAI ซึ่งเป็นห้องปฏิบัติการ AI ที่ทรงอิทธิพลที่สุดในโลก เริ่มหันมาใช้ฮาร์ดแวร์ของ AMD นั่นอาจเป็นจุดเริ่มต้นของ “สมดุลใหม่” ที่รอคอยมานานในศึก AMD ปะทะ NVDA

AMD vs NVDA: สงคราม AI ครั้งยิ่งใหญ่

สงครามหุ้น AI ระหว่าง AMD และ Nvidia (NVDA) กำลังก้าวเข้าสู่ระดับใหม่อย่างเต็มตัว

ในช่วง 6 เดือนที่ผ่านมา ราคาหุ้น AMD เพิ่มขึ้นเกือบ 176% แซงหน้าการเติบโตของ Nvidia ที่ 83% ถือเป็นการพลิกเกมครั้งสำคัญสำหรับบริษัทที่เคยถูกมองว่าเป็นผู้ตาม

ในแง่มูลค่าตลาด Nvidia ยังคงครองอันดับหนึ่งด้วยมูลค่าราว 2.8 ล้านล้านดอลลาร์สหรัฐ เมื่อเทียบกับ 650 พันล้านดอลลาร์สหรัฐ ของ AMD แต่ช่องว่างกำลังค่อยๆ แคบลง ขณะที่ Nvidia ยังคงเป็นชื่อหลักในตลาดชิป AI การจับมือระหว่าง AMD และ OpenAI รวมถึงการเปิดตัว Helios Platform ช่วยเพิ่มความเชื่อมั่นให้นักลงทุนว่า AMD มีศักยภาพในการแย่งส่วนแบ่งตลาดศูนย์ข้อมูล AI ที่กำลังเติบโตอย่างรวดเร็วได้มากขึ้น

หากแรงส่งนี้ยังคงต่อเนื่องไปถึงปี 2025 นี่อาจเป็นครั้งแรกที่ AMD สามารถท้าทายอำนาจการครองตลาดของ Nvidia ได้อย่างแท้จริงในโลกของฮาร์ดแวร์ AI

AMD จะสามารถท้าทายอำนาจผู้นำตลาด AI ของ Nvidia ได้จริงหรือไม่

พูดตามตรง Nvidia ยังคงครองบัลลังก์ในอาณาจักรชิป AI

ด้วย GPU สแต็กซอฟต์แวร์ (CUDA) และระบบนิเวศของนักพัฒนาที่แข็งแกร่ง ทำให้ Nvidia มีความได้เปรียบมหาศาล แต่ตอนนี้ AMD ไม่ได้อยู่ในสถานะ “ผู้ตาม” อีกต่อไป เพราะกำลังเดินเกมในมุมที่ต่างออกไป

ผ่านแพลตฟอร์ม AMD Helios บริษัทมุ่งนำเสนอทางเลือกที่ยืดหยุ่น เปิดกว้าง และคุ้มค่ากว่าระบบแบบปิดของ Nvidia เพื่อสร้างระบบนิเวศ AI ที่เข้าถึงได้มากกว่า

พูดอีกอย่างคือ ขณะที่ Nvidia สร้าง “สวนปิด” AMD กำลังสร้าง “สนามเปิด” ที่ผู้ให้บริการคลาวด์และสตาร์ทอัพด้าน AI สามารถปรับแต่งและขยายได้อย่างอิสระ

นั่นเองคือเหตุผลที่ตลาด AI ในปี 2025 อาจมีโฉมหน้าที่แตกต่างไปจากวันนี้อย่างสิ้นเชิง

แนวโน้มตลาด AI ปี 2025 กำลังเป็นรูปเป็นร่าง

นักวิเคราะห์คาดว่าการใช้จ่ายทั่วโลกด้าน โครงสร้างพื้นฐาน AI จะทะลุ 400 พันล้านดอลลาร์สหรัฐภายในปี 2025 ซึ่งครอบคลุมตั้งแต่ชิป เซิร์ฟเวอร์ ระบบเครือข่าย ไปจนถึงโซลูชันแบบครบวงจร และ AMD กำลังมุ่งคว้าส่วนแบ่งที่ใหญ่ขึ้นของตลาดนี้

ชิปรุ่นใหม่ของ AMD AI รวมถึงซีรีส์ MI450 ถูกออกแบบมาเพื่อรองรับงาน AI ขนาดใหญ่ เช่น การฝึกสอนและการประมวลผลโมเดล

เมื่อจับคู่กับโครงสร้าง Helios Platform และพันธมิตรในตลาดศูนย์ข้อมูล AI ที่เพิ่มขึ้น AMD จึงไม่ใช่แค่ “ตัวเลือกสำรอง” อีกต่อไป แต่กลายเป็นผู้เล่นรายสำคัญที่พร้อมแข่งขันเต็มตัว

ข้อตกลง AMD-OpenAI ถือเป็นเพียงจุดเริ่มต้น หาก AMD สามารถต่อยอดด้วยการทำสัญญากับผู้ให้บริการ Hyperscaler รายใหญ่ เช่น Amazon, Google หรือ Meta รายได้ของบริษัทอาจพุ่งขึ้นอย่างมีนัยสำคัญ และกลายเป็นแรงขับเคลื่อนครั้งใหญ่ของยุค AI

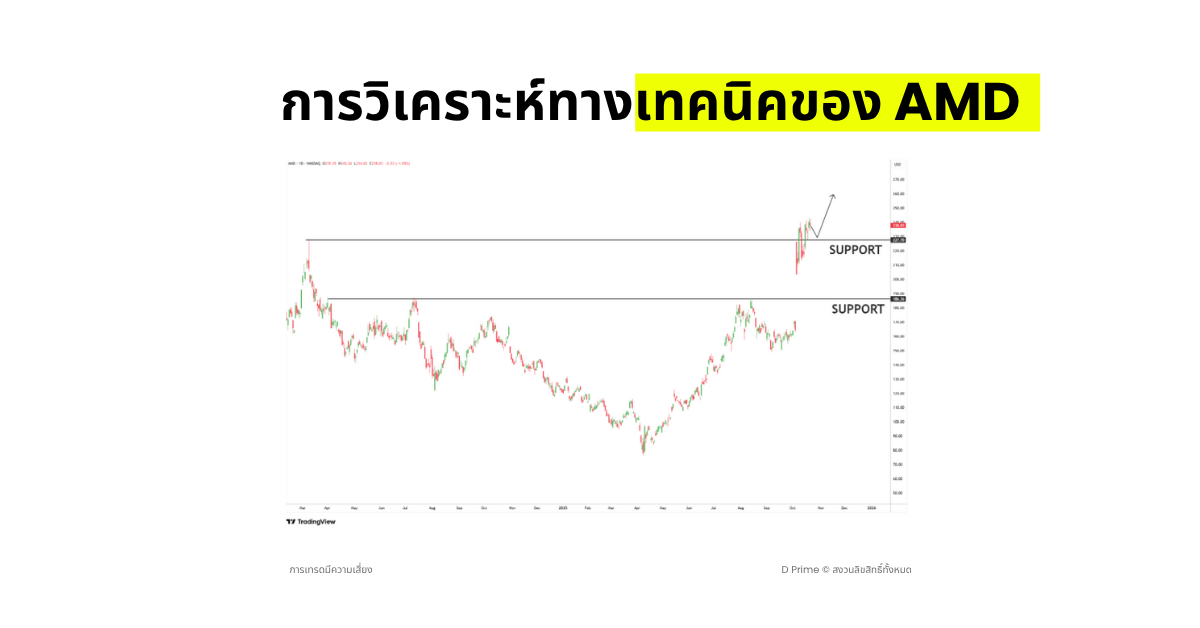

การวิเคราะห์ทางเทคนิค: หุ้น AMD กำลังอยู่ในจุดเบรกเอาต์

จากมุมมองทางเทคนิค หุ้น AMD ได้ทะลุแนวต้านสำคัญบริเวณ 180 ดอลลาร์ ขึ้นสู่ระดับสูงสุดใหม่ โดยได้รับแรงหนุนจากปริมาณการซื้อขายที่แข็งแกร่ง

หากโมเมนตัมยังคงต่อเนื่อง การปรับตัวขึ้นอาจทำสถิติสูงสุดใหม่อีกครั้งในช่วงสัปดาห์หรือเดือนข้างหน้า

นักเทรดระยะสั้นอาจจับตาการรีเทสต์แนวต้านที่ 227 ดอลลาร์ และแนวรับจิตวิทยาที่ 200 ดอลลาร์

หากราคาปรับลงต่ำกว่า 180 ดอลลาร์ อาจเกิดแรงขายทำกำไรระยะสั้น แต่แนวโน้มโดยรวมยังคงเป็นบวกในตอนนี้

บทสรุป: ยุคใหม่ของ AMD ได้เริ่มต้นขึ้นแล้ว

ความร่วมมือกับ OpenAI อาจเป็นจุดเริ่มต้นของสิ่งที่ยิ่งใหญ่สำหรับ AMD ไม่ใช่แค่ในรอบวัฏจักรของชิปทั่วไป แต่คือการเปลี่ยนผ่านสู่การเป็นผู้นำด้านโครงสร้างพื้นฐาน AI อย่างเต็มรูปแบบ

ด้วยการขยายพันธมิตรเชิงกลยุทธ์และการพัฒนา Helios Platform รวมถึงความแข็งแกร่งในด้าน ศูนย์ข้อมูล AI AMD กำลังวางตำแหน่งตัวเองให้พร้อมรับการเติบโตของตลาด AI ที่กำลังเฟื่องฟูในปี 2025

อย่างไรก็ตาม การแข่งขันยังไม่จบ เพราะ Nvidia ยังคงมีความได้เปรียบในเชิงเทคนิคและการดำเนินงาน ซึ่งจะเป็นตัวชี้วัดว่า AMD จะสามารถเปลี่ยนโอกาสนี้ให้กลายเป็นการเติบโตระยะยาวได้หรือไม่

แต่สิ่งหนึ่งที่ชัดเจนคือ เรื่องราวของ AMD ได้เข้าสู่บทใหม่แล้ว และนักลงทุนทั่วโลกต่างจับตามองอย่างใกล้ชิด

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง